汽车金融的定义与赢利特点

汽车金融是主要在汽车的生产、流通、购买与消费环节中融通资金的金融活动,包括资金筹集、信贷运用、抵押贴现、证券发行和交易以及相关保险、投资活动,具有资金量大、周转期长、资金运动相对稳定和价值增值性等特点。它是汽车制造、流通业、服务维修与金融业相互结合渗透的必然结果。

汽车金融的业务可以分为三大类:集团业务(出租车公司的租赁融资等)、经销商代理商业务(为经销商提供存货融资、营运资金融资、设备融资等服务)、个人业务(为用户提供消费信贷、保险等业务)。汽车金融公司是在汽车销售价值链中提供金融服务取得赢利。整个汽车生产和销售价值链分为5个环节,分别是制造环节、经销商(进口商)环节、保险租赁和信贷环节、购买(使用)环节以及售后服务环节。除了制造环节外,其他环节都涉及到对金融服务的需求。尤其是第三个环节(保险租赁和信贷环节)是汽车金融公司的主要业务重心和收入来源。

参与汽车金融的主体包括:制造商(例:截止2005年6月底,一汽集团财务有限公司已累计发放汽车贷款27亿,共促销一汽集团各品牌汽车3.6万辆)、银行(截止2005年末,四大国有商业银行个人汽车信贷余额达1545亿多元)、保险公司(2004年底,我国机动车辆保险收入占财产保险的70%左右)、经销商、中介机构。

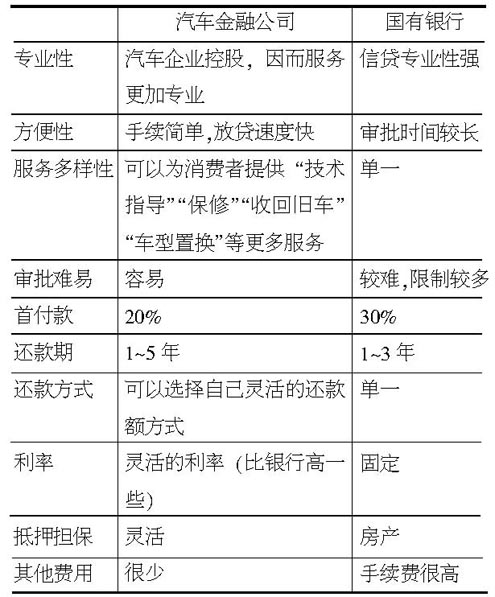

汽车金融公司的主要竞争者是银行。相对于银行,汽车金融公司具有很多的优点,所以在国际市场上能够生存并且发展壮大。

中国汽车消费信贷的发展阶段

中国的汽车消费信贷历史可以归纳为4个发展阶段,完成了从诞生、几近夭折、爆发、振荡到稳步发展的一个生命周期:

1.萌芽阶段(1995年~1998年9月)。起步于1995年,国内汽车消费处于一个相对低迷的时期,为了刺激汽车消费需求的有效增长,一些汽车生产厂商联合部分国有商业银行,在一定范围和规模之内,尝试性地开展了汽车消费信贷业务。但由于缺少相应经验和有效的风险控制手段,暴露了严重问题,据说,某重卡公司因此损失几个亿。以至于中国人民银行曾于1996年9月下令停办汽车信贷业务。其主要特点为:

•汽车生产厂商是这一时期汽车信贷市场发展的主要推动者。

•购车人主要是公务用车者,私人购车很少,基本都是全额付款。

•受传统消费观念影响,汽车信贷尚未为国人所广泛接受和认可。

2.爆发阶段(1998年10月~2003年6月)。央行继1998年9月出台《汽车消费贷款管理办法》之后,1999年4月出又台了《关于开展个人消费信贷的指导意见》。至此,汽车信贷业务已成为国有商业银行改善信贷结构、优化信贷资产质量的重要途径。与此同时,国内私人汽车消费逐步升温,北京、广州、成都、杭州等城市,私人购车比例已超过50%。两种因素共振引发了汽车消费“井喷”。保险公司的车贷险业务也迅速开展。截止2003年底,在新增的私用车中有近1/3都是贷款购车。这一阶段的主要特点为:

•汽车消费信贷呈几何速度增长,从1998年的4亿元起步,1999年新增25亿元,2000年新增157亿元,2001年新增234亿元(信贷余额为436亿元),2002年新增716亿元(信贷余额为945亿元),2003年新增超过800亿元,全年达到了2000亿元以上的规模。

•汽车消费信贷占整个汽车消费总量的比例大幅度提高,由1999年的1%左右,迅速升至2001年的15%;

•银行、保险公司、汽车经销商、生产厂家四方合作的模式,成为推动汽车消费信贷高速发展的主流做法。

•汽车消费信贷主体由国有商业银行扩展到股份制商业银行;保险公司在整个汽车信贷市场的作用和影响达到巅峰。

•银行不断降低贷款利率和首付比例,延长贷款年限,放宽贷款条件和范围,风险控制环节弱化,潜在风险不断积聚。

3.调整阶段(2003年6月~2004年8月)。由于车价不断降低,诚信体系不健全,出现了大量坏账。因此,从2004年2月份开始,全国各大银行的汽车消费信贷业务开始急剧萎缩,由商业银行主导的从商业银行+保险公司+汽车生产商和销售商到汽车消费者这样一种“四人转”汽车金融服务业模式即刻瓦解,国内汽车金融服务业进入了冬天。

•严重依赖消费信贷的中重型商用车市场销售受到巨大打击;

•汽车消费信贷占整个汽车消费总量比例下降,由2001年的15%下降至2004年的8%。

•银行收紧银根,提高贷款首付的比例。

•截止2004年6月末,金融机构的汽车消费贷款余额为1833亿元,低于2003年底2000亿元的贷款余额。

4.稳步发展阶段(2004年8月以后)。2004年8月18日开始,中国首家汽车金融公司——上海通用汽车金融有限责任公司在沪开业,这是个具有里程碑意义的日子,标志着中国汽车金融业开始向汽车金融服务公司主导的专业化时期转换。随后又有福特、丰田、大众汽车金融服务公司相继成立。在这个阶段:

•保险公司在整个汽车消费信贷市场的作用日趋淡化,专业汽车信贷服务企业开始出现。中国汽车消费信贷开始向专业化、规模化方向发展。

•银行与汽车金融公司开始进行了全面竞争。

中国目前汽车消费信贷的7个特点

1.出现8大汽车金融公司。从2004年开始,国际汽车公司利用资金优势与公关优势,率先实现了建立汽车金融公司的梦想,将国内企业挡在了门槛以外。目前的8大是:上汽通用汽车金融公司、大众汽车(中国)金融服务公司、丰田汽车金融(中国)有限公司、福特汽车金融有限责任公司、戴•克服务集团汽车金融公司、东风标志雪铁龙汽车金融有限公司、沃尔沃汽车金融公司、现代汽车(金融)服务公司。他们共同的特征是:风险控制比较严格,业务发展不尽如人意。

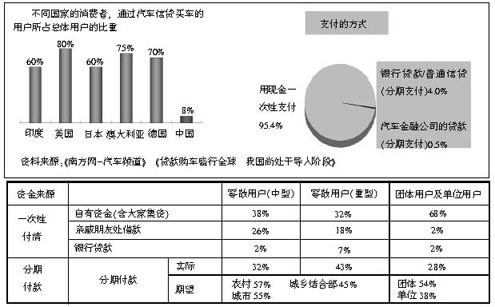

2.当前信贷购车的比例仅占5%~8%,商用车需求仍然旺盛。根据《南方网——汽车频道》的一份资料,在中国,目前仅有8%的用户购车时采用汽车信贷的方式。根据另一份市场调研的结果,采取分期支付方式的比例只有4.6%。首付费用以2万~5万元和5万~10万元占的比例最大。每月支付的贷款额以5000元以上为主,其次是1500元~3000元。

根据前进策略做的一项研究,中重型商用车用户的分期付款比例要远远高于乘用车。作为生产资料,人们对于贷款经营的理念比较能够接受。当然,问题出的最多的也是商用车贷款业务。

3.乘用车信贷的核心用户是:低收入、中青年、特大城市群体。

根据调查结果,乘用车消费信贷的核心用户,与消费文化、事业阶段、年龄有很大的关系。在25~29岁的比例最高,事业正处于爬坡期、思想开放、收入预期比较高。而在80年代,25岁以下的群体,汽车信贷购车的比例很低,主要原因是:比较年轻,还没有进入轿车消费期,如果买车,基本上也是家庭条件十分好、不需要贷款的少爷。(数据略)

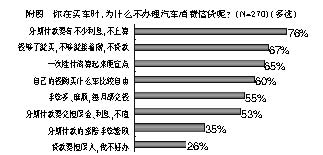

4.不愿意贷款买车的主要原因:利息问题、“量入为出”的生活态度、手续繁琐。

除了金钱的因素,生活价值观成为妨碍贷款购车的主要因素,这恐怕也需要汽车金融公司编造一个美国老太太买车的故事(最好是美国老头)忽悠一下全中国人民了。至少在房子这件事情上,中国人民全都信了。

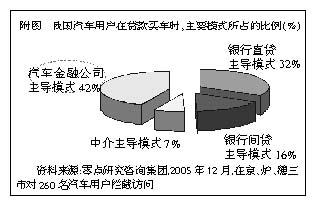

5.国内汽车信贷,由“经销商操作”占主流。根据零点集团针对260名贷款购车用户的访问结果,经销商和银行是用户办理分期付款业务的两个最主要的操作机构,由经销商出面操作的消费信贷占58%,直接通过银行办理消费信贷的,占总体的32%。从用户角度看,目前生产厂家介于到消费信贷业务里面来的比重还很小。

6.从主导模式看,汽车金融公司信贷模式占优。汽车金融公司已经能够同银行平分秋色了,可以预见,在不久的将来,汽车金融公司将成为汽车消费信贷的主流模式。

7.“房产”“车辆”是国内汽车信贷担保的主要方式。“房屋等固定资产抵押”(26.5%)和“车辆质押”(23.5%)是对用户办理分期付款时最常用的信用担保形式,“朋友担保”(17.5%)和“公司担保”(12.5%)也占有很重要的地位,通过购买“保险公司履约保证保险”(6.5%)的用户并不多,经销商担保(4.5%)方面的作用并不突出。保险公司基本上已经退出了购车信贷业务,而在汽车的财产及交通事故等保险方面取得了绝对优势。

中国汽车金融的三大软肋

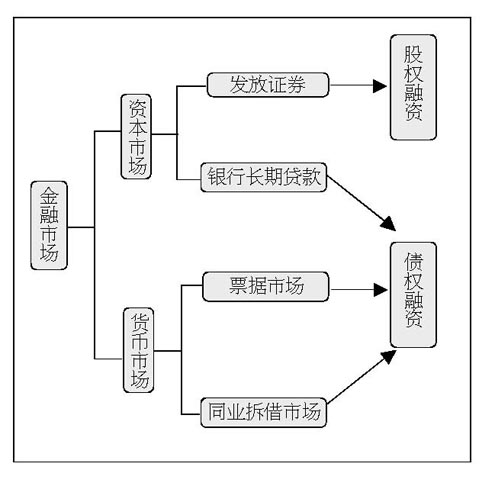

1.融资方式少。国外汽车金融公司可以遵循利益最大化原则,自由在金融市场融资,可以通过在资本市场的股权融资,也可以在货币市场进行同业拆借、票据市场融资。而在国内,汽车金融公司的门槛很高,至少5亿元的注册资金,还有80亿元的资产、连续3年的持续盈利等限制。在融资方面,按照《汽车金融公司管理办法》对国内汽车金融公司的规定,只有3条途径:(1)动用本公司的资本金;(2)吸收境内股东3个月以上的存款;(3)向银行借款。向银行借款,就比银行的成本高很多,根本没有成本优势;吸纳股东存款只是暂时的流动性问题;动用股本,从根本上难以实现规模扩大、借钱生钱的经营效果。

2.赢利渠道窄。国外汽车金融公司的赢利渠道可以延伸到汽车信贷业务、汽车租赁业务、保险业务、银行业务和房地产信贷业务。而国内汽车金融公司只能办理汽车方面的信贷:购车贷款、办理汽车经销商采购车辆贷款和营运设备贷款。

3.风险高。既有外部环境的风险,也有内部经营的风险,还有贷款人个人的风险。目前,国内信用体系不健全,缺少个人信用评价体系。坏账、呆账的比例很高,恶意逃贷情况严重。尤其是一些商用车用户,一旦车辆、业务或者人出现意外,根本没有继续提供月供的可能性。据说,一些地区的车贷险平均赔付率高达136%,个别公司甚至达到400%。

中国汽车金融的突破机会

从国外汽车金融市场的发展情况看,中国的汽车金融市场,前途是光明的,未来潜力巨大。美国、欧洲与日本的汽车金融都有不同的特点,美国的多业务发展模式、日本的便捷服务、欧洲的价值链满足都是基于市场的特点进行的模式创新,中国汽车金融的大发展,也需要自主创新。在此提出以下的一些不成熟想法,以起到抛砖引玉的作用:

1.强化经销商贷款业务。支持优秀经销商增加周转车辆、库存配件、4S店建设、人员培训、流动现金。既配合了汽车厂商,增强了经销网络的竞争力,同时也为经销商更好地为汽车金融公司服务建立基础。

2.建立竞争同盟,向非直接竞争者品牌经销商与客户发放贷款。主要是比较小的、没有建立汽车金融公司的商用车或较弱的乘用车品牌。利用它们目前资金不足的特点,建立竞争同盟,向他们的经销商与客户发放贷款,既扩大了业务,又帮助了这些企业。

3.吸引较小的或者差异化的汽车公司加盟投资。由于汽车金融公司的资金门槛很高,使得很多国内汽车公司难以跨入,可以建立互补联盟或者竞争联盟。例如通用金融公司邀请福田汽车公司入股,实现对通用乘用车与福田商用车的全系列贷款覆盖,这是互补联盟。如果通用金融公司邀请奇瑞汽车公司加盟,以实现对抗大众、丰田等公司的目的,这是竞争联盟。联盟的加入,既提高了资本的数量,又增加了业务的数量,一举多得。

4.建立类似于北汽投资公司那样的融资母公司,作为股东之一。可以实现持续的资本输入,通过股东的各种融资手段解决资金流的问题,实现低成本融资,实现与银行的直接竞争。

5.建立合作机制,突破地域限制。由于不能够建立异地分支机构,可以几家金融公司之间建立联合作业,实现互为分支机构的操作。

汽车金融在中国还是一个方兴未艾的事业,虽然当前存在一些困难,但是展望未来,它又是那么的充满希望、充满想象,只要我们能够立足创新,敢于探索,一定能够抓住中国汽车金融的好机会。